2022年,建筑业运行呈现分化态势。房地产市场信心不足,行业深度调整,主要指标出现较大幅度下降。其中,房地产新开工面积、销售面积、土地购置面积同比大幅下降,施工面积也首次出现负增长;基建投资成为经济稳增长的重要抓手,基建投资增速保持9.4%的较高水平。综合来看,基建行业钢材消费增量难以弥补房地产市场的下行缺口,建筑业总体钢材消费量同比呈现下降趋势。

2023年,随着房地产市场“三支箭”政策逐渐落地,房地产政策拐点已现,保交楼、保民生、保稳定等各项稳房地产市场措施将是工作重点,但传导至终端仍需时日,特别是消费端的信心恢复至关重要。预计2023年新开工面积、土地购置面积依然下降,但降幅收窄,竣工面积、商品房销售面积或有改善。基础设施建设仍将是稳增长的重要支撑,许多2022年开工的新项目将结转至今年,预计基建投资总额仍有保障,但增幅将有所放缓。整体判断,2023年建筑业钢材消费量基本持平或小幅下降。

1 2022年我国建筑业运行情况

1.1 房地产行业运行情况

1)房地产开发投资下降

2022年,房地产开发投资下降,累计降幅逐月加深。全国房地产开发投资132895亿元,比上年下降10.0%;其中,住宅投资100646亿元,下降9.5%。

分地区看,东部地区房地产开发投资72478亿元,同比下降6.7%;中部地区投资28931亿元,下降7.2%%;西部地区投资27481亿元,下降17.6%;东北地区投资4005亿元,下降25.5%。

2)房屋施工面积同比下降,新开工面积降幅扩大

2022年房地产开发企业房地产施工面积90亿平方米,同比下降7.2%,规模降至2019年水平。其中,住宅施工面积639696万平方米,下降7.3%。房屋新开工面积120587万平方米,大幅下降39.4%,规模降至2009年水平。其中,住宅新开工面积88135万平方米,下降39.8%。房屋竣工面积86222万平方米,下降15.0%。其中,住宅竣工面积62539万平方米,下降14.3%。

3)土地购置面积大幅下降,供应向一线城市集中

2022年,房地产开发企业土地购置面积1.0亿平方米,同比大幅下降53.4%,土地成交价款9166亿元,同比下降48.4%。

房地产市场需求疲软,市场信心不足,同时受供地“两集中”和“三道红线”影响,宅地供求明显缩量,企业资金压力和汇款压力加大,土地市场偏冷,向重点城市集中。300城住宅用地供求规模均降至近十年同期最低水平,同比下降近40%,不同城市土拍分化态势明显,一线城市表现相对较好。

4)房地产开发景气指数逐月下降

2022年房地产开发景气指数呈逐月下降态势,各月指数均低于100点,12月份房地产开发景气指数为94.35,比上年同期下降5.93点。

5)商品房销售面积下降,待售面积上升

2022年,商品房销售面积135837万平方米,同比下降24.3%,其中住宅销售面积下降26.8%。商品房销售额13.3万亿元,下降26.7%,其中住宅销售额下降28.3%。

分地区销售情况:东部地区商品房销售面积56388万平方米,同比下降23.0%;中部地区商品房销售面积40750万平方米,下降21.3%;西部地区商品房销售面积34590万平方米,下降27.7%;东北地区商品房销售面积4109万平方米,下降37.9%。

2022年末,商品房待售面积5.6亿平方米,比上年增长10.5%。其中,住宅待售面积增长18.4%。

6)房地产开发企业到位资金同比增长,增速逐月下降

2022年,房地产开发企业到位资金148979亿元,比上年下降25.9%。其中,国内贷款17388亿元,下降25.4%;利用外资78亿元,下降27.4%;自筹资金52940亿元,下降19.1%;定金及预收款49289亿元,下降33.3%;个人按揭贷款23815亿元,下降26.5%。

7)坚持“房住不炒”定位,地方因城施策

2022年,受内外多因素影响,房地产市场进入深度调整阶段,中央坚持“房住不炒”总基调不变,年内多次释放积极信号优化调控政策,进一步丰富和完善政策工具箱,并支持各地从当地实际出发调整房地产政策,促进房地产市场平稳健康发展。市场需求端、供给端政策环境均有所改善,2022年6月份,在各地加大政策支持力度及房企积极营销带动下,市场出现企稳迹象,但7月份,多地出现因期房停工导致的购房者集体“断供”现象,市场信心再次受挫,销售低迷。监管部门多次回应并高度重视,下半年各部委20余次表态支持“保交楼”,中央会议定调后,各地政府加快落实相关举措及配套资金。2022年9月底,中央多部门针对需求端发布全国性普惠政策,但后续整体市场销售恢复不及预期,房企回款压力不减,从而出台“金融16条”,房地产企业金融政策环境大幅改善。

1.2 基础设施建设情况

1)基础设施投资保持较快增长

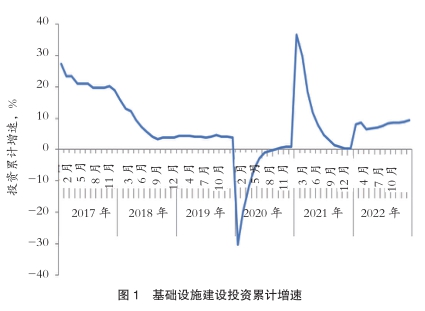

2022年,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长9.4%,增速连续8个月加快,比上年大幅提高9.0个百分点(见图1)。其中,水利管理业投资增长13.6%,公共设施管理业投资增长10.1%,信息传输业投资增长9.3%,道路运输业投资增长3.7%,铁路运输业投资增长1.8%。

2)铁路投资与建设规模小幅下降

2022年以来,铁路投资持续低位运行,铁路固定资产投资已经连续9个月呈减少态势。上半年和前三季度投资降幅分别为4.6%和6.9%,同时前三季度投资降幅刷新2022年最高值。2022年,全国铁路完成固定资产投资7109亿元,同比下降5.1%。全国铁路投产新线4100公里,其中高铁2082公里,超额完成任务。截至2022年底,全国铁路营业里程15.5万公里,同比增长3.3%,其中高铁4.2万公里,同比增长5%。

3)公路水路投资实现较快增长

2022年1-11月份,我国公路水路交通固定资产投资完成27646亿元,同比增长9.2%,其中公路完成投资26168亿元,同比增长9.1%,内河、沿海分别完成投资751亿元和714亿元,分别增长14.0%和6.3%。

4)机场建设保持稳定增长

2022年,我国民航通航机场数量达254个,比2021年增加6个,保持稳定增长;在地区分布上,东北、华东、华北和中南地区机场数量占全国机场总数量近85%。民航固定资产投资完成额超过1200亿元。

5)轨道交通建设保持快速增长

截至2022年末,中国内地共有55个城市开通了城市轨道交通项目,运营总里程达到10292公里,其中地铁8013公里,占比77.85%。同时,2022年中国内地共计新增城轨交通运营线路长度1085公里。当年共计新增运营线路25条,新开通运营车站622座。南通和黄石2个城市首次开通运营城市轨道交通。

2022年,国家发展改革委共批复石家庄、杭州两市的新一轮城市轨道交通建设规划,以及苏州、东莞、广州三市的轨道交通建设规划调整方案。累计共有30余项重大城轨交通项目获得国家及省/市发改委批复,批复内容主要为建设规划方案、工程可研报告、初步设计等,项目总投资额超4300亿元。

2 2022年我国建筑业用钢情况

建筑行业是我国钢材消费量最大的行业,占钢材消费总量约55%,使用钢材品种主要为钢筋、线材、型材、钢结构用板材等,近来年,钢结构应用增加带动建筑用板材和型材需求量增长。2022年建筑业呈分化态势,其中房地产行业持续下行,基建行业投资保持较快增长。整体来看,基础设施建设钢材需求量的增长难以抵消房地产建设钢材需求量的下滑,预计2022年建筑业钢材需求约5.06亿吨,同比减少约7%。

3 2023年我国建筑业发展预测

1)房地产发展预测

2023年,房地产行业政策基调不变,但中央强调房地产行业仍然是经济支柱产业,也是消费的重要组成部分,租赁房和保障房建设将加快进度,供需两端政策持续发力,因城施策力度有望继续加大,核心二线城市政策存在较大优化空间,但短期市场仍处于筑底阶段,信心恢复仍需时间。

2023年中国房地市场有望触底回稳,销售市场全年整体趋稳,企业新开工仍然乏力,投资下行趋缓。预计全年房地产开发投资降幅收窄至4%左右,销售面积同比增长约1%,新开工面积降幅收窄至13%左右。

2)基础设施建设发展预测

面对2023年国内外复杂的经济形势,疫情防控优化调整后,稳增长、扩内需政策密集落地,助力我国经济实现稳健复苏,加强新老基建投资有利于拉动社会投资,促进重点产业发展,扩大国民收入,扩大内需,促进经济稳定增长,因此在稳增长政策引导下,各地加大基建投资力度,重大项目落地进一步提速。预计2023年基建投资增速将保持一定的韧性,由于上年基数偏高,增速或有所回落。

3)2023年建筑用钢预测

2023年,房地产行业降幅收窄、逐渐趋稳,预计钢材需求小幅下降,基建方面在专项债和重点项目推进带动下,用钢需求将继续保持增长。预计2023年建筑业钢材需求量约5亿吨,总体保持持平或小幅下降。(刘彪)

- 相关新闻